こんにちは、みんなの銀行ビジネスアライアンスグループの竹内です。デジタルバンク「みんなの銀行」では、デジタルネイティブ世代を中心とした一般のお客さまに金融機能・サービスをご提供するとともに、パートナー企業に向けてAPI(Application Programming Interface)を通じて金融機能・サービスを提供し、新たな価値共創の実現を目指すBaaS(Banking as a Service)事業を推進しています。

今回はこのBaaS事業、APIを活用したスマホ完結型の生命保険商品「AHARA」と、AHARAで使われている「本人確認済情報提供API」についてお話します。

スマホで完結する生命保険「AHARA」

みんなの銀行は、MS&ADインシュアランス グループの三井住友海上プライマリー生命保険と(みんなの銀行がBaaS事業で外部提供する)APIを活用した新サービスの共創について基本合意を締結のうえ両社で検討を進め、2023年3月31日にAPI連携を開始。

このAPI連携の成果として、スマホで全ての手続きが完結できる日本初(※)の資産形成・運用型の生命保険商品「AHARA」が誕生しました。

※「AHARA(アハラ)」は市場リスクを有する生命保険商品(特定保険契約)です。特定保険契約の申込みから契約成立までをネット完結できる商品は日本初となります(2023年3月時点。プライマリー生命調べ)。

https://www.ahara-i.com/

500円から自由に資産形成

AHARAは、500円という少額の保険料から積み立てられるので、保険による資産形成を気軽にスタートできるという特徴があります。

もちろん、まとまった金額を好きなタイミングで積み立てることも可能ですし、急な出費の際には積み立てたお金を引き出すこともできます。価値観やライフスタイルに合わせて、「資産形成をもっと自由に」の実現を目指すのがAHARAです。

特別勘定(ファンド)を自由に組み合わせ

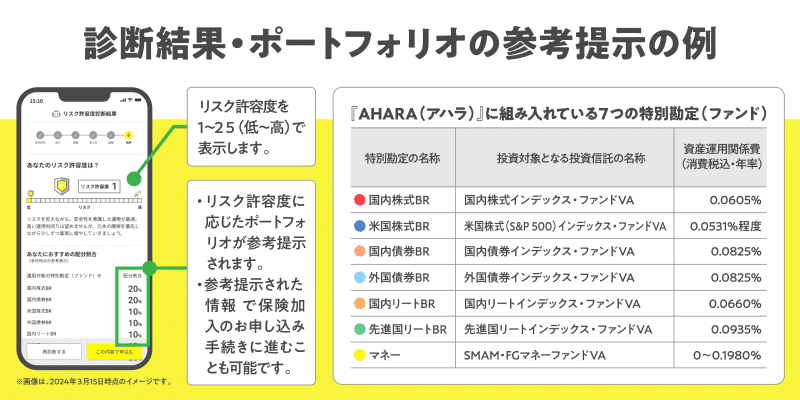

AHARAで積み立てた保険料は、国内外の株式や債券・リートなどに投資する7つの特別勘定(ファンド)から自由に組み合わせて運用できる、という特徴もあります。

運用スタイルは人によって異なりますが、投資初心者の方にとっては運用する商品選びや特別勘定(ファンド)の組み合わせなど、どのように決めればいいのか分からない、という方も多いのではないでしょうか。

そんな方のために、今回新たにロボアド(ロボット・アドバイザー)サービスが搭載されました。

AHARAのロボアドサービス

ロボアドとは、お客さまの「リスク許容度」に合わせて、資産運用をアドバイスしてくれるAI搭載のシステムです。

リスク許容度とは、投資をする際にどの程度のリスク(損失の可能性)までなら受け入れられるかを表す指標で、お客さまの年齢や資産状況、資産形成の考え方などによって異なります。

AHARAのロボアドサービスでは、5つの質問に回答するだけで、リスク許容度を25段階で診断し、その結果からポートフォリオ(ファンドの組み合わせ)を参考表示します。

(画像提供:三井住友海上プライマリー生命保険)

さらに、特別勘定(ファンド)の積立金の配分を提案してくれる機能もあります。これは、お客さまのリスク許容度に応じてポートフォリオの情報提供(配分割合の例示)をしてくれるというものです。

(画像提供:三井住友海上プライマリー生命保険)

このように、お客さまのニーズに合わせて自由に資産形成を始められる「AHARA」ですが、その裏側で使われているみんなの銀行のAPIはどのようなものでしょうか。

更新系APIと参照系APIについて

BaaSについて語る時に避けては通れないのが「API(Application Programming Interface)」。銀行と外部の事業者との間のデータ連携を可能にする仕組みのことで、「参照系API」と「更新系API」の2つに大別することができます。

近年、FinTech事業者の台頭やオープンAPIの検討が活発になるにつれてメディアでも取り上げられる機会が増えてきましたので、これらのワードを目にしたことがある方もいるかもしれません。

まずは、この2つがどのようなAPIなのか、簡単に説明します。

参照系API

「参照系API」とは、銀行が保有する預金口座情報などのデータを外部から参照するAPIのことです。

例えば、みんなの銀行が提供する参照系APIに外部の家計簿アプリが接続することで、家計簿アプリから銀行の残高を見られるようになります。

つまり、みんなの銀行のお客さまはご自身の取引情報を、みんなの銀行アプリとは別のサービス上で見られるようになります。

更新系API

一方、「更新系API」とは、銀行が保有する預金口座情報などのデータを銀行以外(非金融業者含む)のサービスから更新することが可能になるAPIのことです。

例えば、みんなの銀行が提供する更新系APIに外部のECサイトが接続することで、買い物をする時にみんなの銀行アプリへログインする必要なく、ECサイト上で支払いの手続きを完結させることができます。

AHARAでは、積立保険料の引落時に「みんなの銀行の更新系API」と、保険申込時の契約者の本人確認の際に「みんなの銀行の参照系API(本人確認済情報提供API」」の、2つのAPIが使われています。

金融グレードのセキュリティ規格「FAPI」

APIを接続する際には、セキュリティにも配慮する必要がありますが、みんなの銀行ではAPIをより安全に利活用していただくため、世界トップレベルのセキュリティ規格「FAPI」に準拠しています。

このFAPIについて詳しく知りたい方は、こちらの記事をチェックしてみてください。みんなの銀行のバンキングシステムを開発するゼロバンク・デザインファクトリーのエンジニアが、専門家以外の方にも分かりやすくFAPIを説明しています。

みんなの銀行公式note:BaaS APIと金融グレードのセキュリティ(前編)

https://note.minna-no-ginko.com/n/nb59e64e603e2

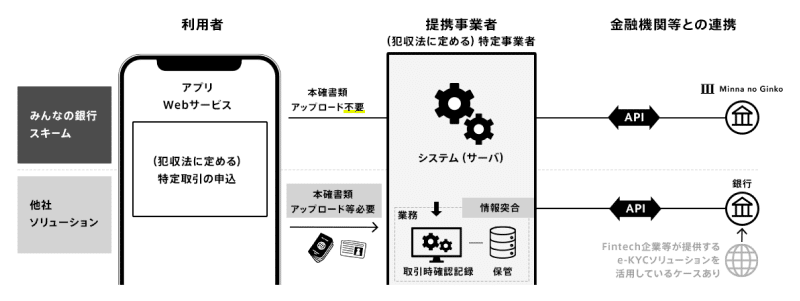

本人確認済情報提供API(参照系API)とは

文字通り、本人確認の情報を提供するAPIが本人確認済情報提供APIですが、保険契約時にどのように使われているのでしょうか?

皆さんは、銀行口座の開設や保険契約の際、パスポートや運転免許証等の本人確認資料の提出を求められたことがあると思います。

実は銀行や保険会社などの事業者は、マネーロンダリングやテロ組織への資金供与を防止するため、取引時に「取引時確認」を実施し、本人特定事項や取引理由などを確認することが法律で義務付けられています。そのために本人確認書類の提出を求めているのです。

犯罪を防ぐために必要な対策であるこの「取引時確認」ですが、お客さまからすると契約のたびに本人確認書類を提出しなければいけませんし、事業者側は書類の確認や保存などの事務手続きが膨大になる、といった課題もあります。

みんなの銀行の本人確認情報済情報提供APIは、これらの課題を解決する手段として活用できます。

このAPIは、お客さまが同意の上で、みんなの銀行が保有する本人確認情報を提携サービスに提供する、というものです。

(画像:みんなの銀行/本人確認済情報提供APIスキーム)

API連携によるお客さまと事業者のメリット

例えば、みんなの銀行のお客さまが新たに保険契約をする際に、このAPIを接続している事業者に対して(本来必要となる)本人確認資料を提出する手間がなくなって、手続きをスムーズに進めることができる、というメリットがあります。

一方で事業者側も、取引時確認の際、みんなの銀行のAPIから取得した情報を(お客さまが認可したうえで)用いることができれば、取引時確認のたび、お客さまに本人確認書類を求める必要がなくなります。

このように、お客さま・事業者の双方にメリットがある仕組みなのです!

おわりに

みんなの銀行は今後もBaaSを通じてお客さまの生活をより豊かにするサービスを提供していくとともに、BaaSに関する情報を発信していきますのでお楽しみに!

筆者紹介

竹内 鋼大

みんなの銀行 ビジネスアライアンスグループ所属。高校までラグビー部、大学ではスタンドアップパドルボード(SUP)のレース競技に目覚め、真っ黒になりながら海での練習に明け暮れていた。2023年4月、みんなの銀行に新卒社員として入社。